Quelles solutions face aux délais de paiement ?

Conséquence de l’inflation de près de 6% sur l’année et des difficultés économiques majeures rencontrées depuis plus de deux ans, 45% des chefs d’entreprises sont inquiets quant au maintien de leur trésorerie pour la rentrée de septembre 2022(1).

Des solutions de financement ont été mises en œuvre afin d’accompagner les entreprises dans leur besoin en fonds de roulement. Si près d’une défaillance d’entreprise sur quatre est toujours liée aux retards de paiement, différentes offres sont proposées sur le marché pour soutenir l’économie française.

Que dit la loi ?

Depuis le 04 août 2008 et sans mentions contraires complémentaires précisées dans les conditions générales de vente (CGV), les entreprises françaises sont tenues de régler leur(s) fournisseur(s) dans un délai maximum de 30 jours à réception de la facture relative à la prestation commandée.

Des exceptions peuvent être néanmoins prévues en cas d’ajout aux CGV :

-

Le paiement peut être comptant : cela signifie qu’il a lieu le jour de la livraison de la prestation.

-

Le paiement peut être réalisé à réception c’est à dire dans un délai d’au moins une semaine post réception de la facture.

-

Le paiement peut avoir lieu au-delà du délai de 30 jours avec l’accord des parties : 60 jours après l’émission de la facture, ou 45 jours fin de mois, si mentionné dans le contrat.

-

D’autres délais peuvent être mis en place s’agissant de secteurs d’activité particuliers permettant parfois de faire abstraction de la date de réception de la facture.

Situation actuelle

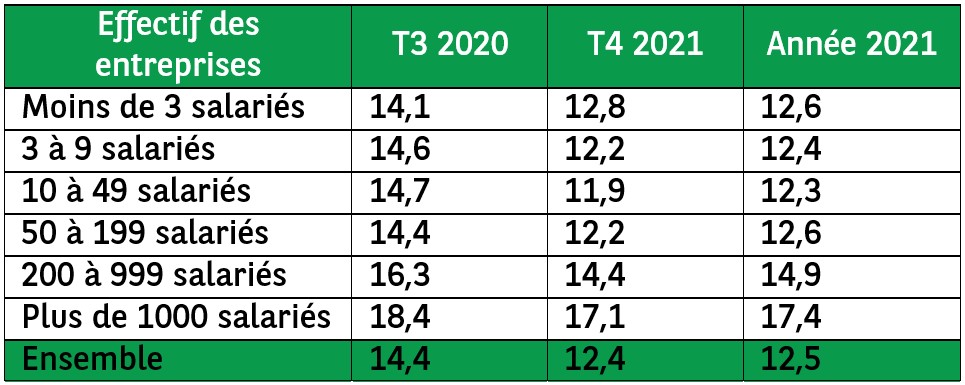

Le 22 juin 2022, l’Observatoire des délais de paiement publie quant à lui son rapport annuel 2021(3). La moyenne des retards de paiement sur cette même année est de 12.5 jours.

Ce chiffre, à tendance stable, reste supérieur à la situation d’avant crise de 2020.

Les écarts de paiement par taille s’accentuent sur l’année 2021(4), en lien avec la crise sanitaire et économique. La situation demeure préoccupante pour les plus petites entreprises plus impactées que les autres.

Pourquoi c’est important ?

Grâce au Plan de Relance, la trésorerie des entreprises a été soutenue ces deux dernières années, mais les PGE (Prêt Garanti par l’Etat) sont aujourd’hui appelés à être remboursés.

Face aux retards, l’entreprise propriétaire de la créance pourrait se trouver en difficulté pour rémunérer, à son tour, sa main d’œuvre ou pour se réapprovisionner si sa trésorerie ne lui permet pas de couvrir des délais de paiement complémentaires.

Afin de pouvoir honorer ses commandes, l’entreprise verra son besoin en fonds de roulement augmenter.

Si la majeure partie des entreprises concernées par ces retards de paiement invoque des processus de paiement trop longs, des difficultés organisationnelles ou encore des difficultés financières, ces retards sont le plus souvent involontaires.

- Le découvert bancaire, très répandu, qui répond à un besoin ponctuel.

- L’escompte est un effet de commerce détenu par une entreprise sur son client. De type lettre de change ou traite, il est remis à la banque contre un financement. L’effet de commerce prévoit une date de règlement et doit être accepté, c'est-à-dire signé par le client débiteur. Afin d’obtenir le financement, l’entreprise doit remettre la traite, ce qui demande d’attendre son retour signé par le client.

- La cession Dailly est un mode de crédit court terme qui permet de faire des remises groupées de créances que la banque va financer globalement sans avoir à endosser chaque créance.

- L’affacturage permet de sécuriser l’ensemble de ses transactions en BtoB(6). La différence juridique entre Dailly et affacturage repose sur le support utilisé pour effectuer le transfert des créances.

BNP Paribas Factor peut vous accompagner sur vos besoins en trésorerie grâce à l’affacturage.